价格持续上涨,酒店消费升级成主旋律?

-

正文

作者:高藤

原创:深眸财经(chutou0325)

暑假你去哪玩了?

今年暑假旅行热潮席卷全国,人多到离谱,酒店更是贵到离谱。

北京核心景区地段的桔子、如家等经济型酒店,房价已经直逼千元大关。不少网友吐槽:“汉庭如家,房价直逼香格里拉!”

消费复苏,酒店先行。

在高度市场化的酒旅市场,涨价是供需关系的具象化表现。

面对疫情后首个出行需求井喷的暑假,酒店涨价乃题中应有之义。

但如果以现在的时间节点向前回顾,此次酒店涨价热潮反映的,正是巨头们在疫情期间顶着行业低谷期长期布局的结果。而来年暑假,酒店热潮也势必不会低。

涨价,或将是未来酒店行业的主旋律。

1.贵到离谱的酒店房价

酒店房间到底有多贵?看看RevPAR(平均可出租客房收入)就知道了。作为酒店的经营指标之一,RevPAR由入住率和平均房价相乘而得,衡量的是酒店整体及单个房间的收入潜力。

据中金数据,在今年一季度,酒店龙头就已经启动恢复趋势。

一季度四大酒店连锁集团的华住、亚朵、首旅和锦江RevPAR分别恢复至19年同期的约118%,118%,92%,以及103%。

7月25日,华住集团公布了2023年Q2业绩:RevPAR恢复至2019年水平的121%。

中金预计,亚朵2023年Q2整体RevPAR恢复至19年的113%-115%区间;锦江6月2023年Q2整体恢复至19年同期的110%左右。

具体到暑假前半段,6月(6.4-7.1)酒店行业周度RevPAR分别为334/350/331/385元。7.2-7.8行业周度RevPAR从385元提升至400元,同比增长约37%。

从数据上来看,自2023年以来,酒店价格一直在涨,7月第一周的平均可出租客房收入更是达到了400元,这也难怪网友惊呼“搬砖3天,付不起1天房费”。

而让消费者敏感地感受到酒店价格大涨的经济型酒店,确实比中高端酒店房价涨的要快。

锦江、华住2023Q1财报显示,中高端房价相比去年同期分别只涨了13%和17.9%,但经济型酒店却分别大涨16.7%和21.6%。

在飞猪平台查询,8月4日北京王府井附近的酒店价格,全季、丽枫均在千元左右,同地段的希尔顿酒店报价1800元;上海外滩附近的全季也都逼近千元大关,而在距离外滩不到4公里之外的香格里拉,最低房间价格也在1400元左右。

花大几百甚至近千元住丽枫、全季,值得吗?答案见仁见智。

不容忽视的事实是,经济型酒店在热门商业地段实现了高覆盖率,据安信证券数据,平均每个一线城市的商圈就有2.3家全季。

只要你到达热门城市热门商圈,过去“200元住如家”的选择已经很难重现,遍地都是的全季、丽枫、桔子、亚朵,将价格范围收缩在极窄的范围。

给消费者选择衡量的空间已经不多了。

2.涨价成必然之举

酒店业是一个充分市场化竞争的领域,酒店价格与供求关系息息相关。

需求自不必说,消费升级、出行井喷。当我们将焦点落在供应端时,却发现,供应端已经悄然发生了翻天覆地的变化。

首先是酒店的连锁化链条增长。

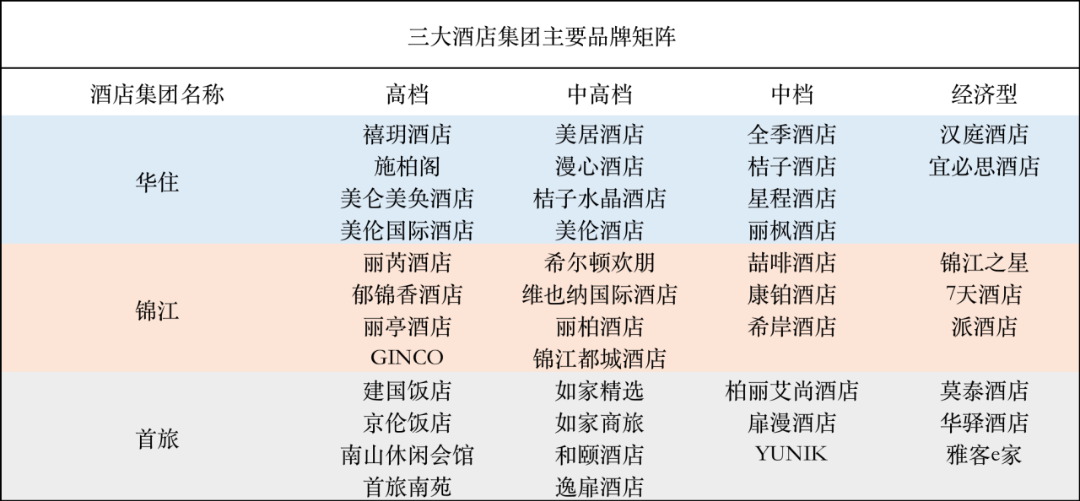

看中国三大酒店集团的品牌矩阵,去北京当特种兵也好,去上海外滩人挤人也好,不管你选择哪家酒店入住,你都有一半的概率选到连锁酒店品牌。

(数据来源:远川研究所)

根据盈蝶咨询的数据,2021年,一线城市酒店的连锁化率已达到50%。2022年,中国酒店行业的整体连锁化率为35%。

在未上市的酒店集团中,尚美数智手握19个子品牌,同样覆盖了高中低档,旗下兰欧国际酒店、尚客优悦酒店等主打三四线城市及下沉市场,进一步挤占低线“夫妻店”的生存空间。

连锁酒店为整个酒店行业贡献了近七成的营收。

再者是酒店的中高端化迭代。

从城市来看,一线城市中高端系列占比高。以上海为例,中高端系列占到整个连锁型酒店的7成左右,北京和深圳的中高端品牌酒店占比也都在5成左右。

消费者的感受则更直观。一线城市的核心地段几乎被各类中高端酒店品牌占满,就连上海火车站附近的酒店都是洲际、铂尔曼。

具体到三大集团。

华住是三大集团中最先开始转向中高端的。2010年,华住率先推出中端品牌全季,三年后又推出了高端品牌禧玥、度假品牌漫心。在2022年关掉了600家经济型酒店,新开了1400家中高端酒店,如今,中高端酒店品牌为华住贡献了超6成的营收。

锦江集团则凭借着2016年先后控股铂涛集团和维也纳酒店,成为全国第一大酒店集团。其中,维也纳酒店是客房数量最多的中端酒店品牌。在锦江集团的财报中,新增中端酒店的客房数量占比超六成。

首旅如家从2015年开始创立中端品牌“如家精选”,随后又成立中高端和高端酒店事业部,相继推出和颐至尊、建国璞隐等品牌。2022年,首旅如家关停了298家经济型门店,同时新增了133家中高端门店。

连锁巨头达成这两步,实则是在疫情期间苦挨出来的。

疫情三年,中国酒店行业陷入停滞状态,独立经营的个人酒店顶不住惨淡的市场行情,纷纷停业关店。

住宿设施的供给数量直观地反映了这个现象:2018年,中国酒店数量达到34.4万家,这是疫情前的峰值,但到了2021年底,中国酒店数量仅剩25.2万家,减少了近30%。

巨头们的日子也不好过。以华住为例,2020年华住的运营成本占比95.42%,净利润率-21.5%,巨亏20多亿。

但巨头们却没有随大势收缩,而是“趁你病,要你命”,逆势抄底,加速扩张。

2019年至今,华住的客房数量从53.68万间扩张至80.9万间,锦江的客房数量则从84.5万间扩张至110.3万间,超过了希尔顿,是目前仅次于万豪的全球第二大酒店集团。

所以今年暑假的酒店暴涨,甚至是从春节就开始,一路延续至五一、端午节、暑假的涨价风,并不是单纯从需求端的周期性涨价就能解释得清的,而是连锁集团已经完成了覆盖高、中、低端的全线布网,以及用中高端逐步替代中低端的“升级举措”。

涨价就成了必然之举。

3.未来涨价继续?

而涨价,或许才刚刚开始。

首旅在2022Q4电话会议中表示,未来三年“平均房价在2019年的水平上会有15%左右的上升”。2023年过半,也确实印证了这一点。

究其根本在于,我国正迈向橄榄型消费社会。

二十大以来,政策反复提及要坚持以人民为中心的发展思想是我国经济发展的根本立场,在高质量发展中促进共同富裕,扩大中等收入人群比重,形成中间大、两头小的橄榄型分配结构。

近日《关于恢复和扩大消费的措施》又具体提到:要从民生“软产业”升级方面着力,即在服务领域加大投入、提升品质,包括扩大餐饮消费、丰富文旅消费、促进文娱体育会展消费、提升健康服务消费等等。

毫无疑问,政策导向在推动消费扩容及结构升级,中国消费结构有望逐渐向橄榄型消费社会演变。

对酒店行业来说,中国的假期特点是全国集中放假,往往在短短数周甚至数日之内,酒店就将接待数以亿计的游客数量。

这又进一步验证了,中国是孕育酒店超级大单品和孵化新商业模式的沃土,连锁型超级集团更有实力应对“涨潮”时的拥挤,以及“退潮”后的冷清。

而居民们的消费升级远未完成。

以酒店智能化解决方案商——未来居的快速成长为例,未来居背靠小米生态链,为酒店做智能化升级改造,从而成为行业内独角兽。

未来居的崛起亦从侧面反映居民在酒店行业的消费升级已经走得很远了,不止关注其硬件,同样关注智能化等软件水准。

中国长期努力的方向是创造一个更为庞大和富足的中产阶级群体(即橄榄型收入分布结构),这必然长期有利于大众商品的消费升级和非商品消费的长期蓬勃发展。

华住执行副总裁在2019年就曾总结过消费升级下居民的酒店消费意愿:“过去高端酒店的客人50%以上都是外国人,而现在90%以上都是中国人。”

这一点,在美国酒店行业就可见一斑。美国的酒店行业是典型的橄榄型结构——中高端占比居多,低端、及豪华端占比较少。在国信证券整理的数据中,以希尔顿集团为例,中端仅占1.94%,奢华仅占2.33%,中间段平均分配给了中高端、高端和超高端。

依照目前各三大连锁集团的发展趋势,如对标国外标杆企业,中高端还将有更长远的发展。

这显然也符合酒店方的利益,高端酒店越多,利润越厚。

申万宏源曾在研报中测算:同样入住率的情况下,中端酒店的营收规模能达到经济型的2~2.5倍。2022年,万豪集团营收207.7亿美元,约等于10个华住、13个锦江、28个首旅。

供需两端皆有需求,而酒店的涨价之路,或许才刚刚开始。

你做好酒旅消费升级的准备了吗?

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

{{userinfo.nickname}}

石头科技最新旗舰G30S Pro即将上市,导航系统全面升级,避障与越障能力跨代跃迁

昨夜今晨:中国汽车产销量连续17年全球第一 市监总局对携程启动反垄断调查

万亿规模的二手车市之下,瓜子如何破除信任困局?

昨夜今晨:去年全国二手车交易量再创新高 中科大团队突破全固态电池技术瓶颈

驱动号 更多