重组赴港上市,海尔智家下半场能否“拨云见日”?

民生证券调查数据显示,由于五一和618两次集中促销导致线上家电消费需求有所透支,所以国内家电行业7月份增长相对乏力,但在缓冲之后,据淘数据显示,行业需求再度走高,淘系数据全线重回增长区间。

在暑期家电行业业绩反复之时,7月31日,海尔智家正式对外宣布私有化海尔电器的交易,并启动赴港上市流程。9月11日,海尔智家股份有限公司公告称,其在港交所递交上市申请,计划以介绍方式在香港联交所主板挂牌交易。

上市后,海尔智家将成为第一家在“A+D+H”三地上市的中国企业。作为白电龙头企业的海尔智家为何会决定整合海尔电器业务重新在港股上市,对于这一动作,资本市场又抱持着怎样的态度?结合海尔智家的招股书和中期财报来看,海尔电器私有化、海尔智家回港上市,又能否解决其根源问题?

重组上市,或将进一步提高资本市场关注度

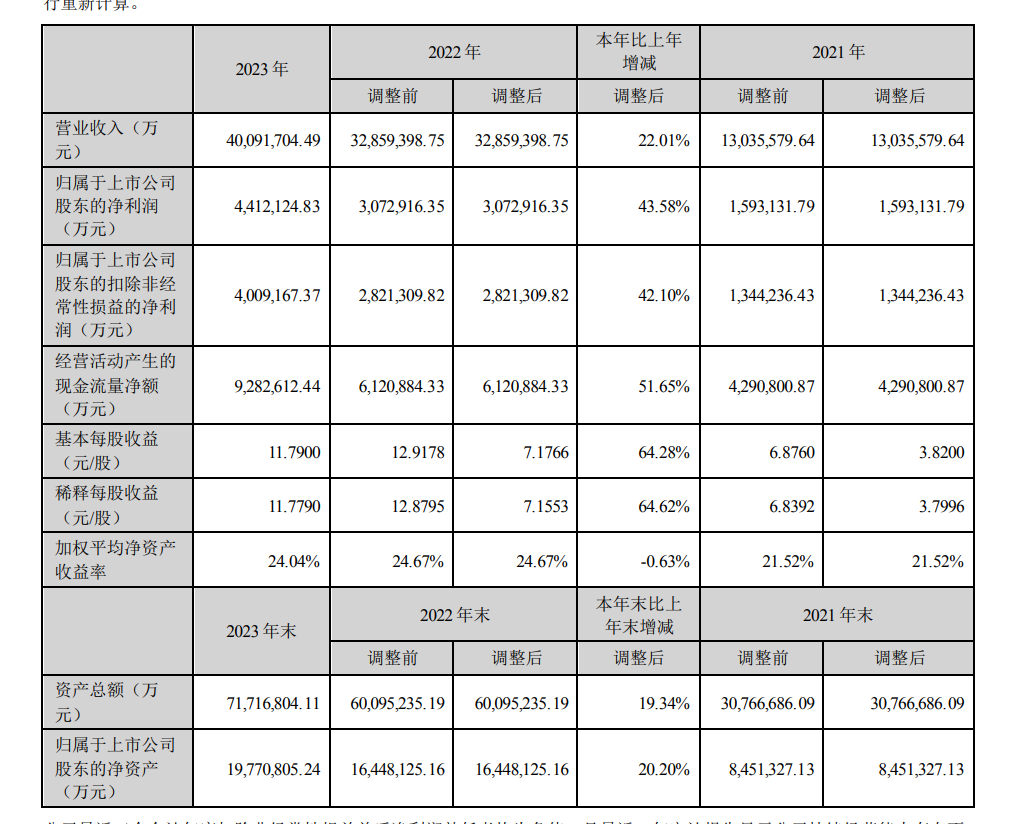

其实根据8月28日晚海尔智家公布的半年报来看,在上半年疫情的影响下,海尔智家的营收数据还是比较可观的。2020年上半年,海尔智家的营收为95.72亿元,相较于2019年同期的97.27亿元略微减少1.6%。而在第二季度,海尔智家的营收已实现同比大幅增长。同期海尔电器的收入为350.75亿元,同比下降5.1%。

纵观两份财报可以发现,其实海尔智家和海尔电器的运营还是比较稳定的,但在这样的前提下海尔智家仍坚持私有化海尔电器并赴港上市,主要是此前由于海尔智家持有海尔电器的股份,两家上市公司业务交叉,且业务领域划分导致两家公司签订了大量关联交易。

其实从往绩记录期间就可以看到,海尔电器从海尔智家采购70%的原材料、部件及成品,导致双方增加了很多不必要的成本,在一定程度上影响了企业的盈利能力。

双方合并后,首先就能减少资本市场对于两家公司关联交易和内部竞争的怀疑。然后在私有化完成之后,海尔智家与海尔电器之间原本的研发、采购及销售中的关联交易将得到解除,继而减少管理工作及合规成本。

除此之外,也有利于打通原来分属两家上市公司的优势资源,理顺公司架构,优化公司治理,开展业务深度整合和运营提效,在全球范围内进一步优化资源配置,发挥协同效应,放大竞争优势,提振市场对于海尔智家的信心。

而海尔智家亟需提振市场评价、减少合规成本的原因,很大一部分也来自于海尔智家为了海外市场的布局近年来收购了大量的海外公司,导致财务费用激增。为实现海外市场的差异化多品牌战略,海尔智家先后于2015年收购三洋电机公司的日本及东南亚白色家电业务;于2016年收购了美国第二大大家电公司GE Appliances;于2018年收购新西兰奢华家电品牌Fisher&Paykel;于2019年收购欧洲物联网家电品牌Candy。

截至2020年6月30日,海尔智家在全球运营10个研发中心、109个制造中心、108个运营中心,并在海外市场覆盖接近13万个销售网点。但正是由于一次次收购,令海尔智家的财务费用居高不下,而通过海尔智家与海尔家电的合并,回港上市后或许能获得资本市场的认可,增加公司的现金流。

高端、海外市场双开花,圈地数字化释放新动能

在联合发布公告后,随着海尔智家与海尔电器8月3日复牌,两个“海尔”的股价均不约而同大涨。海尔智家直接涨停,海尔电器截至收盘上涨7.45%,由此可见资本市场还是比较看好海尔智家的资产重组。

而资本市场对于这次重组上市的认可,一方面来源于海尔智家在海外市场的表现。据公开资料显示,海尔智家旗下品牌包括了海尔、卡萨帝、Leader、GE Appliances、Fisher&Paykel、AQUA与Candy。

据海尔智家披露的中期财报显示,即使受到疫情与外部市场的挑战,2020年上半年,海尔智家海外市场仍实现收入470亿元,同比增长0.64%,海外经营利润率由一季度的2.3%增加到二季度的3.8%。同时,海外主要区域表现好于当地行业,如北美市场收入同比增长6.5%,日本市场收入同比增长16.3%,可以反映出海尔智家在海外市场的影响力与知名度还是相对较高的。

另一方面,从海尔智家的中期报告以及招股书中也可以发现,近年来其在中高端电器品牌上也有所突破。2006年海尔智家推出卡萨帝,在国内冰箱、洗衣机、空调等各品类市场瞄准高端用户。2017年至2019年,海尔智家来自卡萨帝品牌产品获得的收入分别为41亿元,59亿元,76亿元;2017年至2019年的年复合增长率为36%;超出平均增速23个百分点。

同时据中期报告显示,卡萨帝今年继续保持稳健增长。卡萨帝2020上半年净收入35亿元,同比增长7%,其中第二季度单季收入同比增长21%。目前,卡萨帝在万元以上冰箱、洗衣机和1.5万元以上空调市场份额高达40.2%、75.5%和42.3%,保持绝对领先水平。

并且随着卡萨帝品牌在今年继续通过存量用户的社群互动和积极传播,随着高端品牌及场景化成套销售进入爆发周期,进一步促进成套产品的销售,再加上海尔智家全球十大研发中心的技术协同,下半场卡萨帝的业绩释放也能得到保证,有助于持续打破日本、欧洲等海外品牌对国内高端消费者心智的占据。

但总而言之,不管是在海外市场获得的认可还是在高端市场取得的突破,其实都离不开海尔智家在数字化上的深耕。目前,海尔智家已搭建起衣联网、食联网、空气网、水联网等7大生态圈。2019年,海尔智家的物联网生态收入48亿,同比增长68%。智能家电激活量增长63%,海尔智家APP月活量增长350%,场景月活量增142%

在深耕智慧家居的同时,2019年海尔智家还基于AI+IoT研发了一套云平台系统,有利于海尔智家在开发产品时更好的行业趋向,即智能化、套系化和场景化的发展潮流。以小米为例,2019年,小米已连接的IoT设备为2.35亿台,IoT与生活消费产品部分收入为621亿元,同比增长41.7%,而海尔智家去年智慧家庭成套产品销售收入只有106亿元,若海尔智家能在数字化方面继续深入,或许未来在AI+IoT方面能达到小米的高度。

主动求变,能否“逐鹿”港股?

由于近年来家电保有率和普及率越来越高,消费者的消费愿望逐渐走低,大件家电更新换代的需求小,家电行业已经进入真正的饱和期,上半年美国家电行业负增长5.4%;欧洲家电行业下降明显,家电品类除冷柜外,全部同比下降。

在这样的大环境之下,即使海尔智家重组上市,但仍然有一些行业问题需要面对。通过与美的集团、格力电器同期的财报对比可以发现,上半年美的营收1390亿元、净利139亿元,下滑都不超10%,而格力营收为695亿元,净利润下滑但仍有63.6亿元。不管是在营收还是历年净利率上,海尔智家都远不如美的和格力电器。

虽然海尔分立上市的复杂架构及底层低效导致的较高期间费用确实是导致这种局面出现的重要原因。但是,抛开成本不谈,产品销量的结构同样也造成了海尔相对较低的利润率。美的规模大、泛小家电,而格力专注空调。与之相比,海尔智家的主力产品是冰箱和洗衣机,而在利润率远高冰箱、洗衣机等产品的空调方面,却落后于美的、格力较多。

净利润的高低直接体现了公司的盈利能力,将直接反映在市值上。截止海尔智家复牌前一日,美的总市值为5087.87亿元,格力电器的市值为3448.22亿元。而海尔智家的市值仅为有1302.75亿元。即便加上海尔家电732.45亿人民币的市值,海尔两兄弟的总市值也只有2035.2亿元,远不及美的与格力电器。

并且相比A股市场港股市场并不青睐家电股确实是不能回避的一个原因。不论是TCL、创维、海信在H股市场的表现都很平凡,市盈率都在5倍至8倍之间,但相比之下,美的、格力等在A股的上市主体,市盈率都超过了10倍。作为在这样的前提下,海尔智家选择登陆港股市场,港股的家电板块并不能为其带来足够的红利。

虽然为了提高对香港投资者的吸引力,海尔智家计划在三年内将股息率提高至33%、36%及40%,以此吸引一些机构和散户的长期持有,并且在下半年港股国内企业面向国际市场的桥头堡作用也愈发凸显。

但总而言之,海尔智家近年来在海外及高端市场的成绩值得肯定,向数字化发力也确实是大势所趋,并且将海尔电器私有化后与海尔智家重组上市,也能在短期内获得资本市场的看好。但是对于公司的根本难题而言却不一定是解药,如果海尔智家不去寻求新的切入点解决其利润率低、盈利能力差等问题,重组上市或许也无法长期支撑其在港股市场的估值。

本文来源:港股研究社,转载请注明版权

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

华为P70系列即将发布,新机特性曝光引关注

华为余承东否认“任正非禁令”传言,强调“遥遥领先”基于实际技术优势

奇瑞集团一季度销售强劲,新能源汽车和出口业务显著增长

支付宝推出“AI 就医助理”解决方案,助力全国医疗机构提升患者就医体验

驱动号 更多