健合集团主业承压:盈利预期被下调,CEO离职后新目标何在?

《港湾商业观察》 廖紫雯

健合(H&H)国际控股有限公司(以下简称,健合集团;01112.HK)日前披露截至2022年9月30日止九个月的未经审核营运数据。

三季报显示,健合集团核心主营业务BNC业绩呈下滑趋势,PNC、ANC业务虽然增速不错,但能否带动公司整体向好存疑,长期主义部署下的全家庭营养健康方案是否可行,或短期阵痛能否有解?

面临资产负债率偏高的现状,健合集团战略调整更显得有所承压。

核心业务下滑有所承压

健合集团日前发布2022年前三季度经营数据显示,公司实现营业收入达91.8亿元,同比增长13.4%。其中,中国内地营收占总收入的74.0%,同比下滑5.3%。

其中,婴幼儿营养与护理用品业务(BNC)实现收入47.49亿元,同比下滑1.4%;成人营养与护理用品业务(ANC)实现收入33.68亿元,同比增长20.8%;宠物营养与护理用品业务(PNC)实现营收10.68亿元,同比增长26.1%。

此前,集团CEO安玉婷的目标为公司2023年中国区业务实现收入超过200亿元。而后安玉婷因个人原因将于2022年12月31号离职,行业发展疲弱的大背景下,200亿目标尚未实现,CEO离职是否会对公司业务部署产生影响?是否会动摇投资者信心?外界显然较为关注。

前三季度,婴幼儿配方奶粉销售额下降2.2%,其中婴幼儿配方牛奶粉及婴幼儿配方羊奶粉系列的销售额按年分别下降2.0%及4.5%。第三季度录得增长5.2%,婴幼儿配方奶粉业务销售降幅有所收窄。2022年上半年婴幼儿营养及护理用品分部总收入为人民币29.76亿,较去年同期下降3.0%。

健合集团于中报表示,中国内地的所有婴幼儿配方奶粉参与者均面临长期结构性挑战,包括出生率日益下降、需求受限及来年初新国标实施前竞争加剧。

事实上,健合集团婴幼儿业务板块近五年已出现增速放缓的迹象。据财报显示,2017年至2021年,健合集团婴幼儿配方奶粉营收依次为37.17亿元、45.09亿元、50.72亿元、52.44亿元、51.46亿元,占比依次为45.92%、44.50%、46.42%、46.85%、44.57%,增速由2017年的16.07%跌至2021年的-1.86%。

2021年健合集团婴幼儿配方牛奶粉在中国内地整体市场占5.8%。根据独立研究数据供应商尼尔森(Nielsen)的资料,2021年健合集团超高端婴幼儿配方牛奶粉系列中国内地的市场份额为11.1%,位列第三。截至2022年前三季度,健合集团在中国内地整体婴幼儿配方奶粉市场为5.6%。三季报披露超高端系列呈高单位数增长,并未给出具体数据。

就健合集团是否考虑转换发展重心以如何应对BNC板块业绩下滑态势,《港湾商业观察》联系了健合集团投资者关系部门,未能获得回应。

遭下调盈利预期,债务高企下的业务调整?

2022年前三季度,健合集团成人营养与护理用品业务(ANC)与宠物营养与护理用品业务(PNC)业务增长均超20%。

富瑞发布研究报告称,维持健合集团“买入”评级,考虑到财务开支较高,下调2022-24年盈利预测1%至2%,而收入增长预计由成人营养及护理用品业务和宠物营养及护理用品业务带动,目标价由12.6港元下调4.8%至12港元。按同类比较基准,健合集团今年第三季销售同比增13.9%至32.29亿元人民币,符合预期,主要由成人营养及护理用品业务和宠物营养及护理用品业务增31%及8%带动。

健合集团中国区CEO李凤婷表示,“健合集团从婴幼儿、到成人、到宠物,针对家庭成员做出定制化的全家庭营养方案,精准化的满足消费者所需,进一步推动健康中国行动落地。”

值得关注的是,全家庭营养健康方案下,ANC与PNC业务能否带动健合集团持续盈利回升以及整体向好?

著名经济学家宋清辉表示,全家庭营养健康方案是一项长期性的局部,并非一朝一夕之功。因此全家庭营养健康方案下,ANC与PNC业务要想带动健合整体盈利向好存在一定的困难。同时,在婴幼儿奶粉行业发展疲软的大背景下,公司应加大研发力度和进一步提升服务质量等举措,来推动BNC板块向前发展。

在成人营养及护理用品分部方面,按同类比较基准,ANC板块下的主打品牌Swisse前三季度在中国内地的主动销售上升22.8%,占成人营养及护理用品销售总额的62.8%。

健合集团表示,推动此双位数增长的因素是消费者对美容、复合维生素及增强免疫力产品的需求殷切,于第三季度提前囤积商品以在即将来临的双11购物节前备货,以及成功实施全渠道及品牌强化策略。

此外,健合集团表示公司将于中国内地扩展宠物营养及护理用品品牌,利用Solid Gold的十二个新许可证进行宠物食品线上销售,并计划于今年年底前在跨境电子商务平台上推出宠物营养品牌Zesty Paws。

前三季度,健合集团于中国内地的宠物营养及护理用品销售额按同类比较基准录得52.3%的增长,于线下市场已覆盖7300家宠物店及宠物医院。

不过华泰证券指出,宠物营养及护理用品(PNC)板块第三季度收入同比增长170%,或可比口径下同比增长7.9%至人民币3.4亿元,较上半年的232%同比增长或可比口径下35.4%同比增长有所放缓。

华泰证券解释,美国亚马逊平台上的Solid Gold品牌经营模式由批发模式转向零售模式产生不利影响,以及北美供应链问题造成Solid Gold供应紧张,管理层预计供应将于2023 年初恢复正常。

华泰证券预计,公司的销售额增长将在第四季度回到中个位数水平,将2022/2023/2024年基本每股盈利预测上调2.2%/1.4%/1.4%至人民币1.28元/1.47元/1.67元,但考虑到三季度人民币汇率变动,将目标价下调2%至12.8港元,对应8.2倍12个月动态市盈率不变,相较过去三年动态市盈率均值折让19%。

另一方面,ANC板块下的主打品牌Swisse,以及PNC板块下的Solid Gold、Zesty Paws均是收购而来。自2015年收购Swisse以来,健合集团资产负债率便日益高企。

此前中报披露,2022年上半年,健合资产负债率为69.23%,2021年同期为61.94%;近五年即2017年至2021年,资产负债率依次为70.19%、67.35%、64.73%、63.98%和70.98%。

在婴幼儿行业发展尚需时间调整的情况下,高薪CEO离职,健合集团BNC板块是否将重新部署?PNC、ANC能否带动健合集团后续整体发展?全家庭营养健康方案推行是否经得住时间考验?种种疑问表明健合集团的长期主义道阻且长。(港湾财经出品)

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

{{userinfo.nickname}}

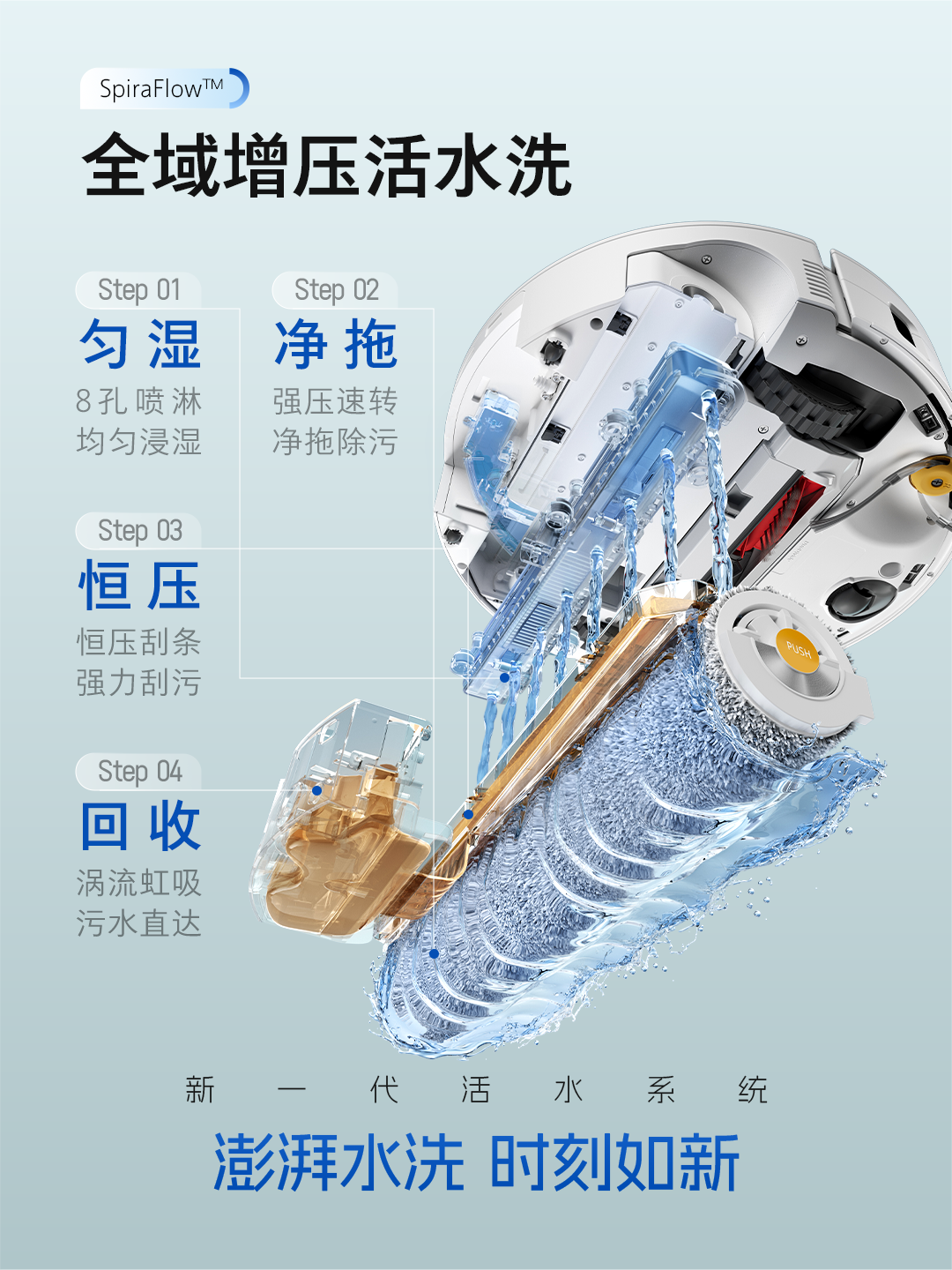

王者跨界 创新共舞 石头科技与皇马跨界共塑全球高端清洁品牌坐标系

荣耀WIN评测:万级续航+主动散热,重构电竞手机天花板

2026专注热爱:小艺助你开启新生活,省心又高效

驱动号 更多